Bagaimana USDe menembus USD 12 miliar dan risiko ketika tingkat pendanaan berubah arah

Setiap penasihat keuangan yang Anda temui pasti memulai dengan nasihat tentang keajaiban bunga majemuk.

Investasikan $500 setiap bulan ke index fund, peroleh hasil 7% per tahun, dan dalam 30 tahun Anda akan mengumpulkan $1,3 juta. Memang terdengar hebat, tetapi pada tahun ke-15, investasi bulanan $500 terasa seperti receh karena biaya sewa sudah naik dua kali lipat, Anda punya anak, dan definisi ‘uang yang cukup’ telah berubah—dari sekadar ‘bisa beli guacamole’ menjadi ‘bisa membeli rumah dengan akses sekolah bagus’. Skema tradisional ini berasumsi pengeluaran Anda tetap konstan sementara uang Anda perlahan tumbuh, padahal dalam realitas hidup justru sebaliknya.

Maka ketika Anda mendengar ada orang yang meraih imbal hasil 15–20% per tahun dari synthetic dollars di pasar derivatif kripto, yang terlintas bukanlah risiko, melainkan waktu. Akhirnya, ada potensi imbal hasil yang mampu menyalip laju kenaikan biaya hidup.

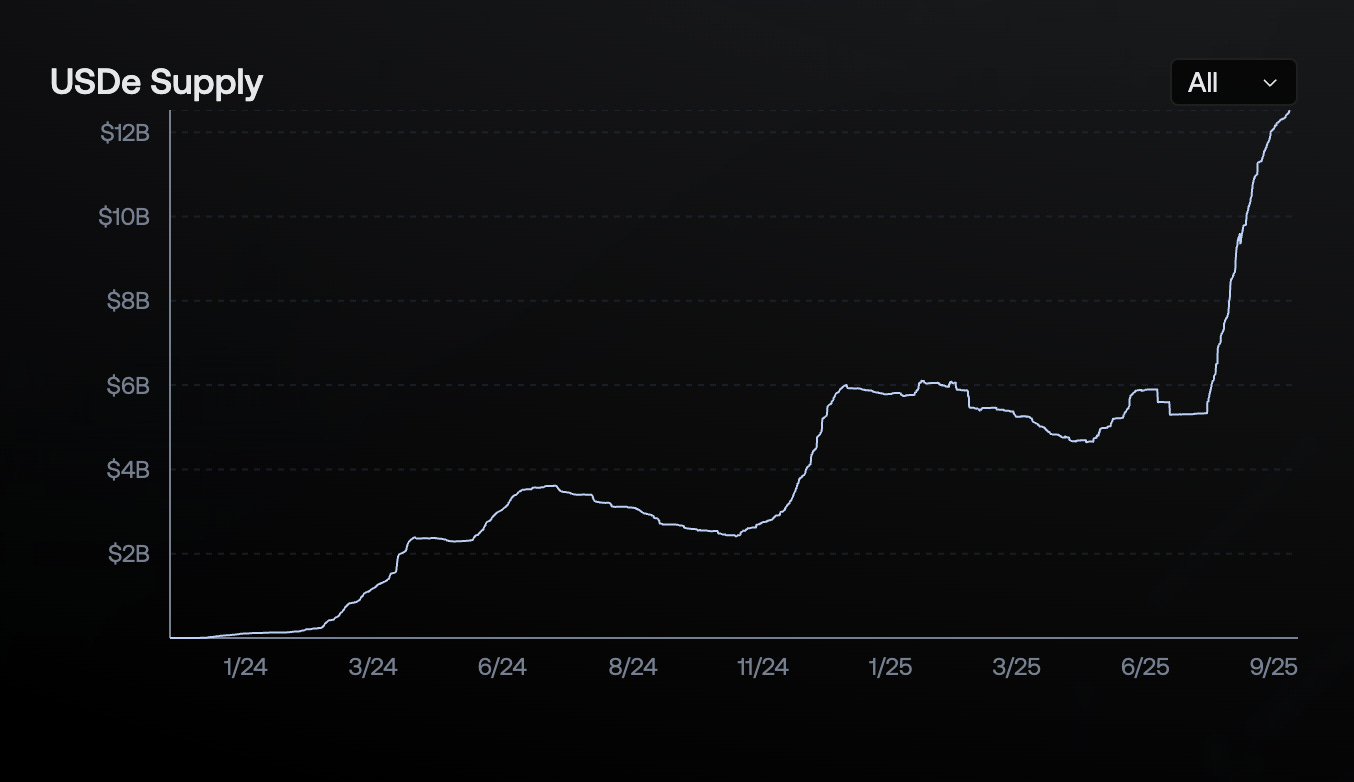

Ini fakta yang membuat saya terdorong menulis ulasan mendalam: Protokol kripto yang diluncurkan 18 bulan lalu baru saja mencapai suplai beredar $12,4 miliar, tercepat sepanjang sejarah digital dollar. Sementara USDT butuh waktu sampai pertengahan 2020 untuk menembus $12 miliar (bertahun-tahun dengan pertumbuhan bertahap), dan USDC melewati $10 miliar pada Maret 2021, USDe besutan Ethena melampaui kedua tonggak tersebut dalam “speed run” finansial.

USDe memanfaatkan inefisiensi struktural pada pasar derivatif kripto.

Hal ini menimbulkan satu pertanyaan pokok yang kini dilontarkan investor, regulator, dan para pesaing.

Bagaimana Ethena mencapainya secepat ini, apa saja risiko nyatanya, dan apakah model ini berkelanjutan atau hanya eksperimen hasil tinggi yang menunggu waktu kolaps?

Artikel ini adalah upaya saya menjawab sebagian besar pertanyaan itu.

Jalur Pintas Menuju Elite Crypto.

Introduction.com merupakan jaringan privat berkepercayaan tinggi yang didedikasikan untuk para pemimpin GTM, BD, dan profesional senior di bidang kripto, teknologi, serta keuangan global.

Di dalam, anggota terhubung ke ekosistem terkurasi tempat kolaborasi, dealmaking, dan pertumbuhan berjalan secara organik.

Singkirkan gangguan. Kurangi friksi. Maksimalkan nilai jejaring eksekutif.

Saat ini menerima aplikasi pendaftaran baru.

Carry Trade Terbesar di Dunia

Ethena menemukan cara mengubah permintaan besar atas leverage di pasar kripto menjadi mesin penghasil uang. Berikut ringkasannya.

Cukup simpan aset kripto sebagai agunan, lakukan posisi short dengan nilai sama di pasar futures kripto, dan ambil selisihnya. Hasil akhirnya adalah synthetic dollar yang tetap stabil sambil menghasilkan yield dari “mesin uang” kripto paling konsisten.

Kita uraikan lebih detail. Untuk mencetak USDe, pengguna mendepositkan aset kripto seperti ETH atau Bitcoin. Namun, alih-alih hanya memegang aset itu sambil berharap nilainya stabil (yang jelas tidak pasti), Ethena langsung membuka posisi short senilai sama di bursa perpetual futures.

Jika ETH naik $100, posisi spot mereka untung $100, tapi posisi short rugi $100.

Jika ETH turun $500, posisi spot rugi $500, tapi posisi short untung $500.

Hasil akhirnya: stabilitas nilai terhadap dolar AS.

Strategi ini disebut delta-neutral positioning. Anda tidak untung ataupun rugi dari pergerakan harga kripto.

Lalu, dari mana yield 12–20% muncul? Ada tiga sumber utama.

Pertama, staking collateral Ether untuk mendapat reward (saat ini sekitar 3–4%).

Kedua, mengantongi funding rate dari posisi short.

Di pasar perpetual futures kripto, trader membayar funding fee tiap delapan jam untuk mempertahankan posisi terbuka. Ketika mayoritas ingin long daripada short (sekitar 85% waktu), pihak long membayar pihak short. Ethena konsisten berada di sisi short dan terus mengumpulkan fee ini.

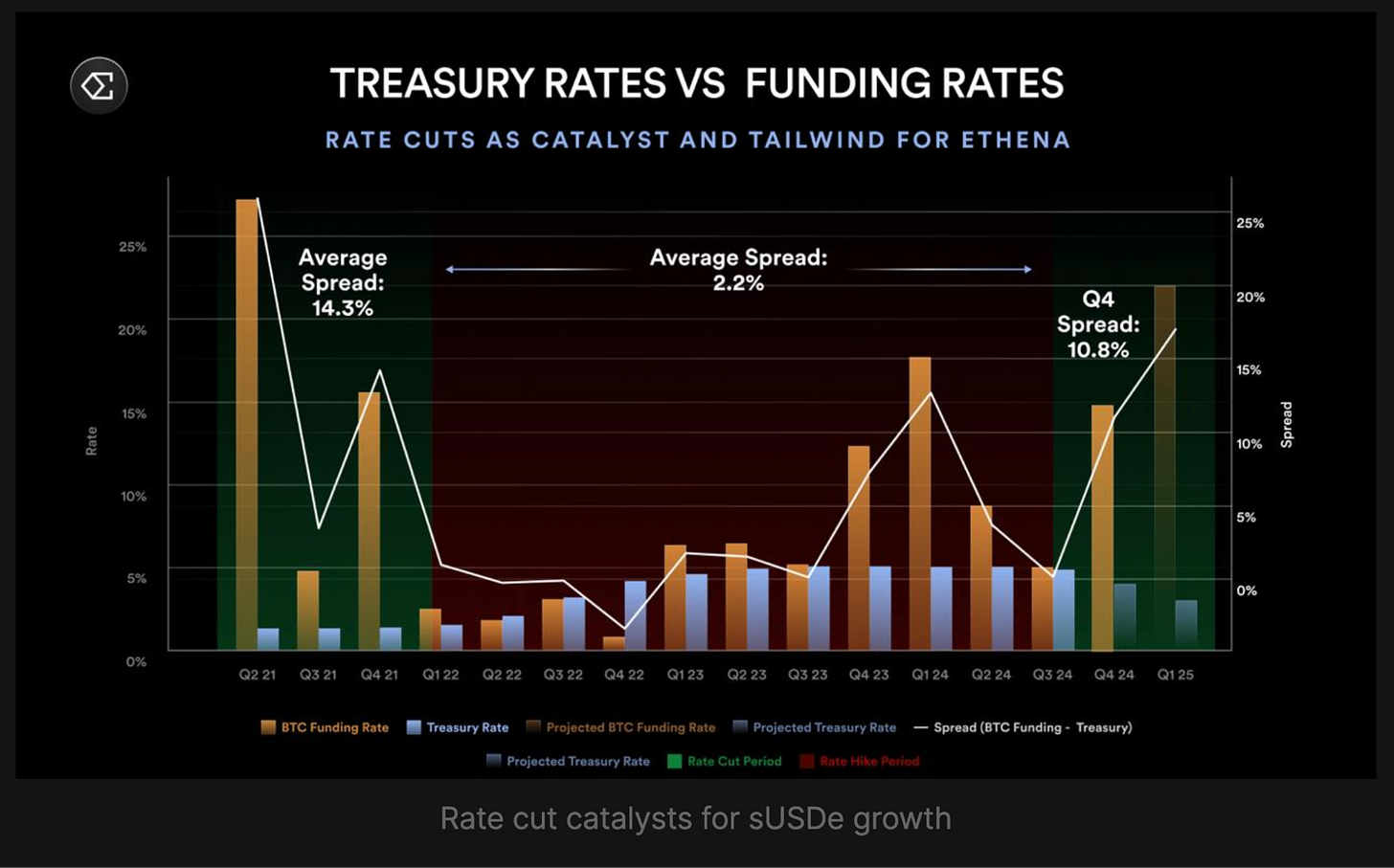

Sepanjang 2024, funding rate berbobot open interest rata-rata 11% pada Bitcoin dan 12,6% di Ethereum. Ini arus kas nyata yang dibayarkan trader leveraged kepada siapa pun di sisi berlawanan posisi mereka.

Ketiga, memperoleh yield dari instrumen kas atau produk treasury pada cadangan. Ethena menempatkan stablecoins likuid di mitra yang menawarkan yield ekstra. USDC membayar loyalty rewards, dan USDtb membayar yield dari BlackRock BUIDL fund.

Kombinasi sumber-sumber ini menghasilkan APY rata-rata 19% bagi pemegang sUSDe sepanjang 2024.

Funding rate kripto dalam beberapa tahun terakhir rata-rata 8–11% per tahun. Tambahkan staking rewards dan pendapatan lainnya, Anda mendapat imbal hasil yang benar-benar menenangkan. Bukankah memang itu tujuannya?

Ekosistem Ethena didukung empat token utama dengan fungsi berbeda:

USDe, unit synthetic dollar yang mempertahankan harga target $1 melalui delta-neutral hedging. Tidak memberikan reward kecuali di-staking, serta hanya bisa dicetak atau ditebus oleh partisipan whitelist.

sUSDe adalah versi yielding yang diperoleh dengan staking USDe di vault ERC-4626. Saat ini, 100% pendapatan protokol Ethena mengalir sebagai reward ke pemegang sUSDe. Nilai sUSDe dalam USDe naik seiring deposit periodik pendapatan protokol. Pengguna dapat unstake setelah masa cooldown untuk kembali ke USDe.

ENA berperan sebagai governance token; pemiliknya dapat voting untuk penentuan aset pendukung dan parameter risiko, dan akan menjadi dasar model keamanan ekosistem di masa mendatang.

sENA adalah posisi ENA yang di-staking. Mekanisme “fee switch” yang dirancang akan membagikan sebagian pendapatan protokol ke pemegang sENA setelah beberapa tahapan tercapai. Saat ini sENA menerima distribusi ekosistem seperti rencana alokasi 15% token Ethereal.

Tapi ada syarat utama: model ini hanya berjalan selama masih ada yang mau membayar posisi long kripto. Jika sentimen berubah dan funding rate negatif, Ethena malah membayar, bukan menerima. Sebelum membahas detail risikonya…

Mengapa 2025 Jadi Tahun Puncak Ethena

Berbagai faktor bersatu mendorong USDe menjadi digital dollar dengan pertumbuhan tercepat dalam sejarah.

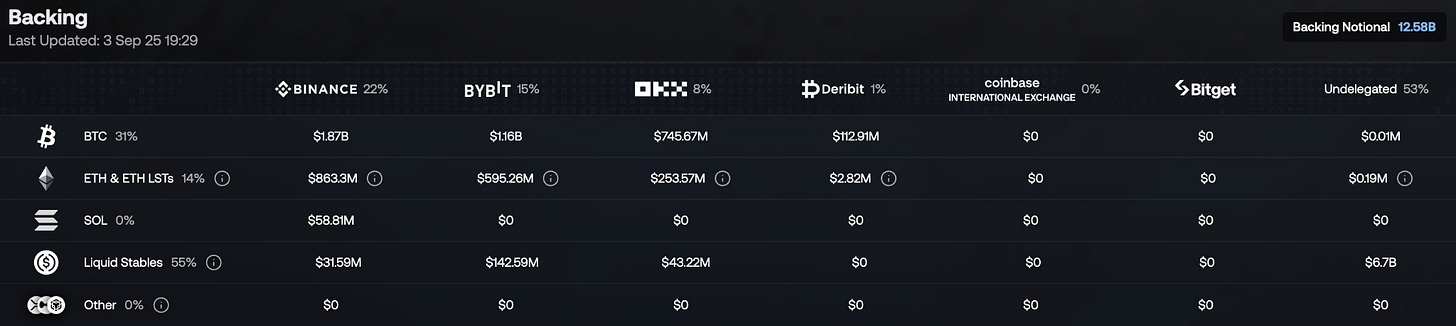

1/ Pasar perpetual futures meledak; open interest altcoin utama menembus sekitar $47 miliar pada Agustus 2025, sementara open interest Bitcoin mencapai $81 miliar. Volume lebih tinggi berarti lebih banyak peluang funding rate yang bisa dioptimalkan Ethena.

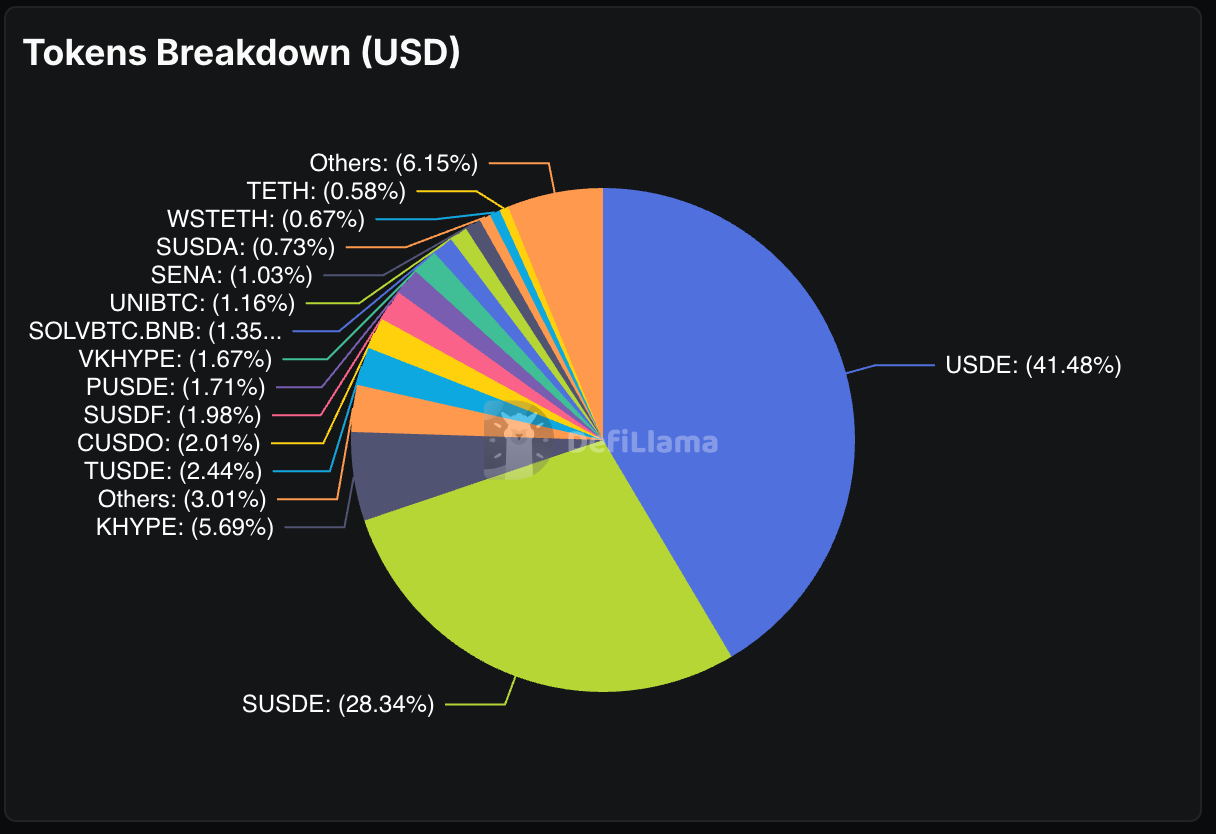

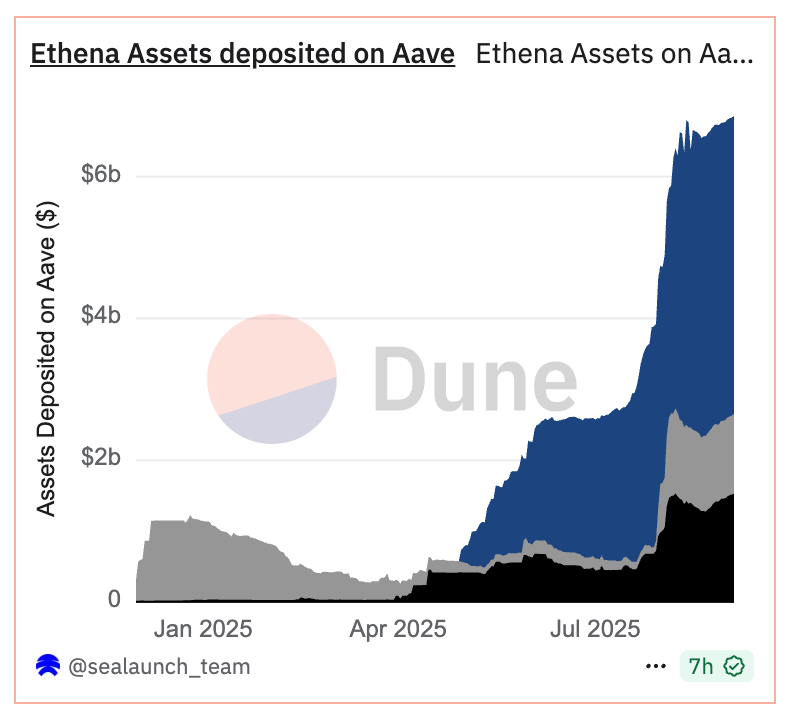

2/ Lonjakan didorong strategi financial engineering super agresif. Pengguna staking USDe dapat sUSDe (yang menghasilkan yield), men-tokenisasi posisi sUSDe di Pendle (platform derivatif yield), lalu pakai posisi tokenised itu sebagai agunan di Aave untuk meminjam USDe lagi. Proses berulang (recursive).

Hasilnya, tercipta yield loop rekursif di mana investor sofistikasi bisa memperbesar eksposur terhadap imbal hasil dasar USDe. Dampaknya, 70% total deposit Pendle diisi aset Ethena.

Sebanyak $6,6 miliar aset Ethena juga parkir di Aave.

Leverage bertingkat ini mengejar yield dua digit.

3/ SPAC bernama StablecoinX mengumumkan rencana memobilisasi dana $360 juta untuk mengakumulasi ENA. Entitas ini akan membeli ENA dengan skema “permanent capital”, menjadi pembeli struktural yang meminimalisir tekanan jual dan memperkuat desentralisasi governance.

4/ Ethereal Perpetual DEX dibangun khusus di atas USDe, menarik $1 miliar TVL sebelum mainnet rilis. Pengguna deposit USDe untuk farming poin menuju peluncuran token, sekaligus menciptakan permintaan besar dan hype pada aplikasi native pertama di infrastruktur Ethena.

5/ L2 permissioned Ethena, Convergence Chain, dikembangkan dengan Securitize, menargetkan onboarding institusi finansial tradisional melalui infrastruktur compliant KYC. Chain ini memakai USDe sebagai native gas token, menciptakan permintaan struktural serta membuka akses ke modal institusi yang tidak bisa masuk DeFi permissionless.

6/ Pasar memperhitungkan kemungkinan dua kali penurunan suku bunga Fed sebelum akhir 2025, dengan peluang 80% penurunan pada September. Ketika suku bunga turun, trader cenderung mengambil risiko lebih besar, funding rate naik. Yield USDe berkorelasi negatif dengan federal funds rate—penurunan suku bunga dapat signifikan meningkatkan pendapatan Ethena.

7/ Proposal fee switch Ethena. Governance menyetujui lima metrik aktivasi revenue sharing untuk pemegang ENA. Empat dari lima kriteria telah tercapai:

Suplai USDe melebihi $6 miliar (sekarang $12,4 miliar), pendapatan protokol di atas $250 juta (telah >$500 juta), integrasi Binance/OKX (terpenuhi), dan reserve fund memadai (terpenuhi). Satu syarat tersisa—spread yield sUSDe minimal 5% di atas sUSDtb—masih jadi penghalang agar pemegang ENA mulai berbagi keuntungan protokol.

Kondisi ini adalah safeguard hasil keputusan governance untuk melindungi protokol dan pemegang sENA dari revenue sharing sebelum waktunya. Setiap capaian mencerminkan kedewasaan protokol, kesehatan finansial, serta integrasi pasar. Ethena ingin revenue sharing benar-benar berkelanjutan dan bernilai sebelum dibuka penuh.

Ethena juga aktif membangun kemitraan dengan pelaku keuangan tradisional dan exchange kripto, memperluas ketersediaan USDe mulai dari Coinbase hingga Telegram wallet.

FOMO Institusional

Tidak seperti stablecoin sebelumnya yang tumbuh hanya lewat kasus penggunaan crypto-native, USDe kini diminati lembaga keuangan tradisional.

Klien institusi Coinbase bisa mengakses USDe langsung. CoinList menawarkan USDe dengan 12% APY di program earn. Kustodian utama seperti Copper dan Cobo mengelola cadangan Ethena.

Seluruh pihak ini memang terhubung ke investor institusi melalui platform, kustodi, dan layanan khusus untuk mendukung investor terakreditasi dan klien institusional di pasar kripto.

Pola ini persis seperti USDC dan USDT, namun dalam waktu jauh lebih singkat. Penyedia stablecoin besar butuh bertahun-tahun membangun relasi institusi dan compliance. Ethena mencapainya dalam hitungan bulan, berkat regulasi yang sudah matang dan tawaran yield yang sangat menarik.

Adopsi institusi membawa kredibilitas, kredibilitas menarik modal lebih besar, makin besar modal makin besar pula funding rate yang bisa dikonversi ke yield, dan seterusnya. Flywheel ini terus berputar sepanjang mekanisme dasarnya tetap solid.

Perbandingan laju ini memang ada catatan. USDe tak perlu membuktikan stablecoin itu bermanfaat, aman, atau legal—pasar sudah ‘dikondisikan’ oleh USDT dan USDC yang lebih dulu membangun adopsi institusi, penerimaan regulasi, dan infrastruktur.

Leverage Bertingkat

Konsentrasi USDe pada Pendle dan Aave menciptakan skenario titik lemah sistemik (single-point-of-failure). Jika model Ethena bermasalah, dampaknya bukan cuma ke pemegang USDe, tapi juga ke seluruh ekosistem DeFi yang bergantung pada aliran kapital Ethena.

Pendle berisiko kehilangan 70% bisnisnya jika Ethena bermasalah; Aave menghadapi capital outflow besar; strategi yield farming terganggu. Ini bukan sekadar depeg stablecoin, melainkan krisis likuiditas DeFi secara luas.

Yang paling mengkhawatirkan dari pertumbuhan Ethena adalah perilaku penggunaannya. Yield loop rekursif di Aave dan Pendle memperbesar leverage sekaligus risiko dan return.

Pengguna staking USDe untuk memperoleh sUSDe, men-tokenisasi sUSDe di Pendle menjadi PT token, mendepositkan PT token sebagai agunan di Aave, pinjam USDe lagi, lalu mengulang siklus. Setiap putaran memperbesar eksposur pada yield USDe dan juga risiko volatilitas maupun likuiditas.

Situasi ini mirip struktur CDO-squared yang memicu krisis keuangan 2008: Produk keuangan (USDe) dijadikan agunan untuk meminjam produk yang sama, menciptakan leverage rekursif yang sangat sulit dihentikan secara cepat.

Bisa jadi kekhawatiran saya berlebihan, namun jika funding rate berbalik negatif secara konsisten, USDe bisa menghadapi tekanan penebusan besar-besaran. Posisi leverage akan kena margin call, protokol yang bergantung pada TVL USDe akan mengalami outflow besar. Proses deleveraging bisa terjadi lebih cepat daripada kemampuan satu protokol untuk mengatasinya.

Setiap skema hasil tinggi akhirnya akan diuji: Apa yang terjadi jika strategi ini gagal? Untuk Ethena, ada beberapa kemungkinan pemicu unwinding.

Paling jelas adalah periode panjang funding rate negatif. Jika sentimen kripto bearish berlarut-larut, Ethena harus membayar funding rate, bukan menerima. Cadangan dana mereka (saat ini sekitar $60 juta) memang jadi pelindung, namun nilainya terbatas.

Risiko lebih akut adalah kegagalan bursa (counterparty exchange failure). Walaupun Ethena menyimpan aset spot secara off-exchange, mereka tetap tergantung pada exchange utama untuk posisi short. Jika exchange bermasalah atau terkena peretasan, Ethena harus segera memindahkan posisi, yang dapat mengganggu delta-neutral hedge untuk sementara waktu.

Yield loop di Aave dan Pendle juga meningkatkan risiko likuidasi. Jika yield USDe turun drastis, posisi pinjaman rekursif bisa jadi tidak menguntungkan—memicu gelombang deleveraging yang dapat menekan harga USDe sementara waktu.

Risiko regulasi juga meningkat. Regulator Eropa telah memaksa Ethena pindah dari Jerman ke British Virgin Islands. Semakin banyak stablecoin berbunga besar menarik atensi regulator, semakin besar kemungkinan regulasi atau pembatasan tambahan berlaku.

Perang Stablecoin

Ethena telah mengubah lanskap kompetisi stablecoin. Persaingan selama bertahun-tahun berputar soal stabilitas, adopsi, dan kepatuhan regulasi. USDC bersaing dengan USDT melalui transparansi dan regulasi; stablecoin algoritmik mengandalkan desentralisasi.

USDe mengubah peta dengan menawarkan yield. Inilah stablecoin utama pertama yang menawarkan imbal hasil dua digit sambil mempertahankan nilai dollar. Tekanan muncul pada penerbit stablecoin tradisional yang selama ini menyimpan seluruh imbal hasil Treasury tanpa membaginya ke pengguna.

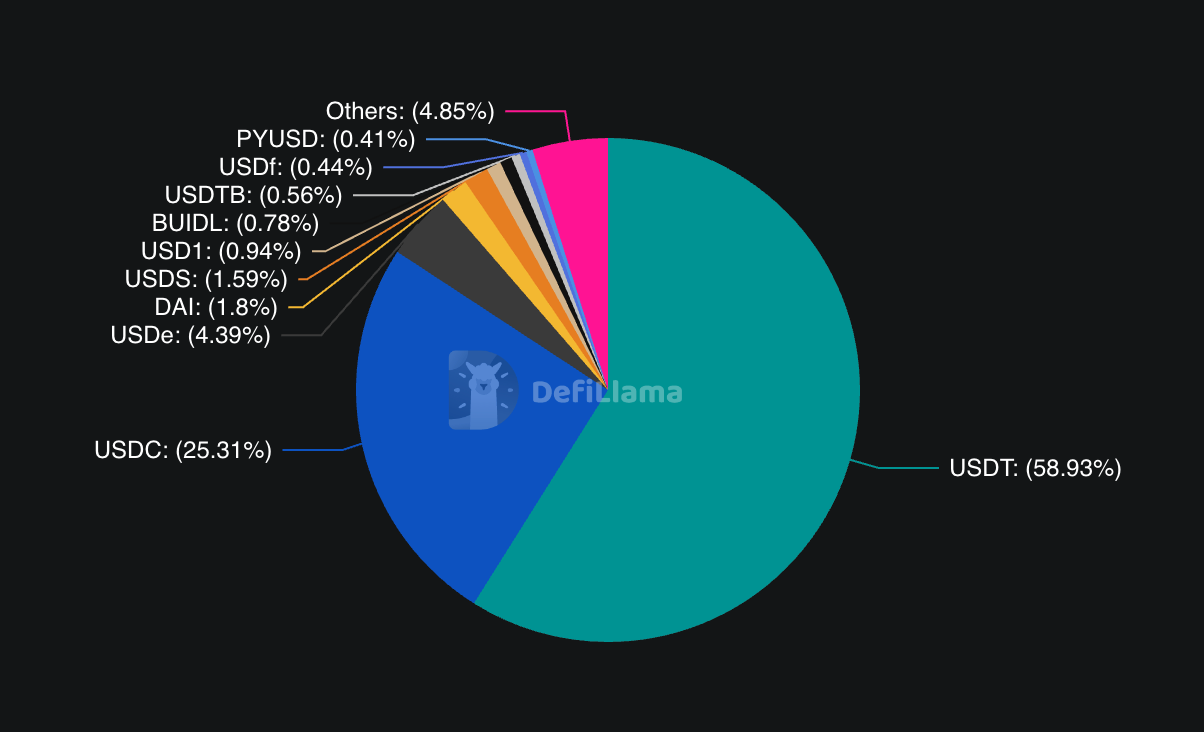

Pangsa pasar USDe kini lebih dari 4% di pasar stablecoin, menempati urutan di bawah USDC (25%) dan USDT (58%). Lebih penting, pertumbuhan USDe jauh lebih pesat. USDT naik 39,5% dalam 12 bulan, USDC tumbuh 87%, sedangkan USDe melesat lebih dari 200%.

Jika tren ini bertahan, pasar stablecoin akan mengalami transformasi besar. Pengguna akan beralih dari stablecoin tanpa yield menuju alternatif berbunga tinggi.

Penerbit tradisional terpaksa harus membagi pendapatan dengan pengguna, atau kehilangan pangsa pasar.

Walau berisiko, laju Ethena tidak menunjukkan tanda melambat. Protokol baru saja menerima BNB sebagai collateral baru, dengan XRP dan token HYPE siap onboard berikutnya. Ini memperluas cakupan pasar Ethena di luar ETH dan Bitcoin.

Ujian sesungguhnya adalah kemampuan Ethena mempertahankan keunggulan yield sambil mengelola risiko sistemik. Jika berhasil, Ethena akan menciptakan dollar berbunga pertama yang benar-benar scalable dan berkelanjutan dalam sejarah kripto. Jika gagal, ini akan menjadi contoh baru risiko mengejar yield di pasar volatil.

Bagaimanapun juga, kecepatan USDe menembus $12 miliar membuktikan bahwa jika inovasi bertemu permintaan pasar, produk keuangan bisa tumbuh jauh lebih cepat dari yang dibayangkan.

Demikian ulasan mendalam minggu ini.

Sampai jumpa, tetaplah ingin tahu,

Disclaimer:

- Artikel ini diterbitkan ulang dari [TOKEN DISPATCH]. Seluruh hak cipta milik penulis asli [Thejaswini M A]. Apabila terdapat keberatan atas penerbitan ulang ini, silakan hubungi tim Gate Learn untuk penanganan segera.

- Penafian: Seluruh pandangan dan opini di artikel ini sepenuhnya milik penulis dan bukan merupakan nasihat investasi apa pun.

- Terjemahan artikel ke bahasa lain dilakukan oleh tim Gate Learn. Kecuali dinyatakan sebaliknya, dilarang menyalin, mendistribusikan, atau melakukan plagiarisme atas artikel terjemahan ini.

Artikel Terkait

Apa itu Tronscan dan Bagaimana Anda Dapat Menggunakannya pada Tahun 2025?

Apa itu Hyperliquid (HYPE)?

Apa itu USDC?

Apa Itu Narasi Kripto? Narasi Teratas untuk 2025 (DIPERBARUI)

Apa itu Stablecoin?