ADL: A Última Linha de Defesa

Esta queda acentuada do mercado e a onda de liquidações geraram um debate público intenso.

O fundador da Hyperliquid, Jeff Yan, acusou publicamente nas redes sociais: “Algumas exchanges centralizadas subnotificam de forma significativa as liquidações dos utilizadores. Por exemplo, na Binance, mesmo que milhares de ordens de liquidação ocorram no mesmo segundo, só uma é reportada. Como são eventos súbitos, o número real subnotificado pode facilmente ser 100 vezes superior em determinados cenários.”

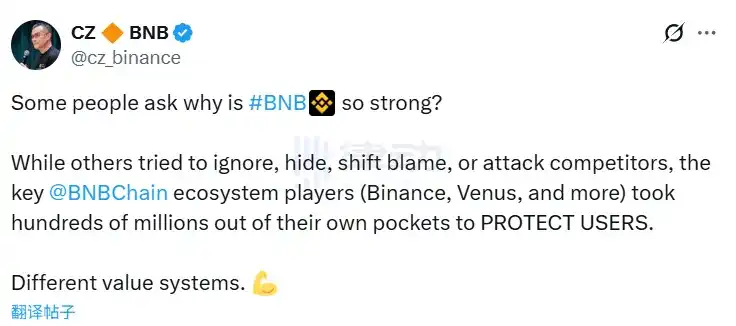

As declarações dirigiram uma crítica direta a CZ, que respondeu rapidamente a Jeff: “Enquanto alguns tentam ignorar, ocultar, desviar ou atacar concorrentes, os principais intervenientes do ecossistema BSC—Binance, Venus e outros—gastaram centenas de milhões de dólares dos seus próprios fundos para proteger os utilizadores. Sistemas de valores distintos.”

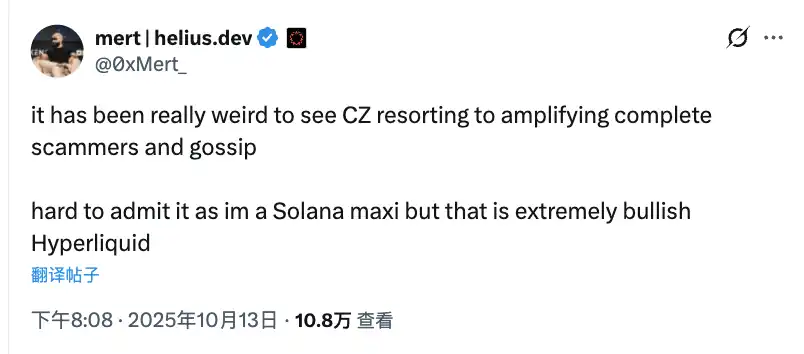

O conflito dividiu o setor em campos opostos. O veterano DeFi Andre Cronje apoiou a Binance, enquanto Mert, membro central da comunidade Solana e CEO da Helius Labs, manifestou apoio à Hyperliquid. Todo o setor ficou polarizado em duas fações.

No fundo, esta questão realça as diferenças essenciais entre exchanges descentralizadas e centralizadas—sobretudo nas respetivas abordagens ao mecanismo ADL.

Sem esta queda abrupta e evento de liquidações, a maioria dos participantes dificilmente teria investigado as diferenças entre os modelos ADL da Hyperliquid e da Binance. Estas distinções ilustram filosofias de gestão de risco radicalmente diferentes entre plataformas descentralizadas e centralizadas.

ADL: A Salvaguarda Final

ADL, ou Auto-Deleveraging, representa a última linha de defesa das plataformas de negociação cripto. Quando as perdas de liquidação excedem a capacidade do fundo de seguro, o protocolo é ativado, encerrando de forma forçada posições lucrativas para salvaguardar a solvabilidade da plataforma.

Apesar de parecer implacável, é um mal necessário. Sem ADL, as plataformas arriscariam insolvência, colocando todos os fundos dos utilizadores em perigo.

ADL na Hyperliquid: Raro e Transparente

Vejamos como funciona o ADL da Hyperliquid.

O ADL da Hyperliquid foi concebido como um sistema de segurança com várias camadas, ativando-se apenas quando todas as proteções falham. Quando a posição de um trader cai abaixo da margem de manutenção—geralmente entre 2% e 5% do valor nocional—o sistema tenta primeiro liquidar através do livro de ordens. Se não houver profundidade suficiente, a posição e o colateral são transferidos para o cofre Hyperliquid Liquidity Provider (HLP).

O ADL só é acionado quando o cofre HLP ou uma conta isolada específica apresenta saldo negativo—ou seja, quando as perdas não realizadas ultrapassam todos os buffers disponíveis. O gatilho exato: saldo do fundo de seguro + margem da posição + P&L não realizado ≤ 0. Não existe um limite percentual fixo; a ativação depende de violações à margem de manutenção. Por exemplo, com alavancagem 2x, pode ser necessário um decréscimo de preço superior a 50% para ativar o ADL.

O ADL da Hyperliquid é desenhado para ser extremamente raro. O primeiro ADL global ocorreu a 11 de outubro de 2025, mais de dois anos após o lançamento. Antes disso, o ADL só se verificou pontualmente em modo de margem isolada.

Quando o ADL é ativado, o sistema ordena as liquidações segundo o critério “grande investidor primeiro”. A fórmula: preço de marca ÷ preço de entrada × posição nocional ÷ valor da conta. Embora técnico, o raciocínio é simples: a razão preço de marca/entrada indica a percentagem de lucro—quanto maior, maior prioridade de liquidação. A razão posição nocional/valor da conta mede a alavancagem—posições grandes em contas pequenas representam maior risco sistémico e recebem prioridade no ADL.

O algoritmo integra três fatores essenciais: P&L não realizado (primário), alavancagem (secundário) e tamanho da posição (terciário). Cada ativo ou contrato perpétuo tem uma fila de prioridade registada em blockchain, atualizada a cada três segundos com base no preço de marca e em dados de oráculo. A execução recorre ao consenso HyperBFT para finalização em menos de um segundo. Nota: como há suporte para margem cruzada, pode acontecer que apenas um lado de uma posição coberta seja encerrado.

Em contraste com plataformas centralizadas, o ADL da Hyperliquid destaca-se pela execução totalmente descentralizada—todos os passos são automatizados por smart contracts na Hyperliquid L1, sem qualquer intervenção manual ou motores off-chain. Isto garante total transparência: todas as liquidações e eventos ADL são auditáveis em tempo real no explorador de blockchain, eliminando o risco de caixa negra.

A integração da plataforma com o HLP é igualmente relevante. Os fundos gerados pelo ADL regressam ao cofre comunitário, e 97% das taxas de negociação servem para recomprar tokens HLP e HYPE. Para incentivar a liquidez, a Hyperliquid não cobra taxas de liquidação, e o cofre HLP não seleciona apenas operações lucrativas, prevenindo “liquidez tóxica”.

ADL na Binance: Rotina e Opaco

Analisemos agora o método da Binance.

Na plataforma de futuros de margem USDT da Binance, o ADL é a última salvaguarda, ativada só depois do fundo de seguro estar esgotado. São necessários vários requisitos: a posição do trader entra em insolvência (as perdas excedem a margem de manutenção e a conta fica negativa); a ordem de liquidação é executada a um preço desfavorável, gerando perdas superiores à margem; e o fundo de seguro não cobre integralmente o défice.

A Binance não divulga limites percentuais explícitos; o mecanismo é dinâmico, dependendo do contrato e das condições de mercado. Na prática, o ADL é ativado quando o fundo de seguro já não cobre o montante de insolvência. Cada contrato perpétuo tem o seu fundo de seguro próprio, alimentado por taxas de negociação e excedentes de liquidação.

Para ordenar liquidações, a Binance usa uma pontuação ADL. Para posições lucrativas, pontuação ADL = percentagem de P&L × alavancagem efetiva (onde percentagem de P&L é P&L não realizado ÷ margem inicial × 100, e alavancagem efetiva é posição nocional ÷ saldo da carteira). Para posições em perda, a classificação é percentagem de P&L ÷ alavancagem efetiva, com prioridade inferior. A classificação final resulta de pontuação ADL do utilizador ÷ total de utilizadores elegíveis.

Por exemplo, 50% de lucro com alavancagem 20x produz pontuação ADL de 1 000; isso supera um trader com 20% de lucro e alavancagem 10x (pontuação 200), tornando o primeiro o primeiro a ser liquidado.

A Binance disponibiliza um indicador de risco de cinco níveis sob os detalhes da posição—barras verdes para baixo risco (80% inferiores na fila), amarelas para risco moderado (60%-80%), laranja para risco elevado (20%-40%) e vermelhas para risco extremo (20% superiores), significando que será dos primeiros a ser liquidado numa venda em massa.

Após ativação do ADL, o sistema monitoriza insolvências pós-liquidação e ativa a fila se o fundo de seguro for insuficiente. Posições lucrativas inversas são ordenadas pela pontuação ADL, e o sistema encerra as posições melhor classificadas ao preço de insolvência ou melhor preço de marca—apenas o suficiente para cobrir o défice. Repete-se até o défice ser suprido ou a fila esgotada. Em casos extremos, se todas as posições forem liquidadas e o défice persistir, são impostas perdas socializadas.

Depois do encerramento, o P&L dos utilizadores afetados é realizado e o fundo de seguro pode receber excedentes. O processo é processado por um sistema centralizado, rapidamente mas sem livro de ordens público. A fila de cada contrato é atualizada dinamicamente, e posições cobertas ou de baixa alavancagem são excluídas sem opção de exclusão por parte do utilizador.

O sistema de notificações da Binance é robusto: em evento ADL, os utilizadores recebem alertas instantâneos via app, e-mail e SMS detalhando o montante liquidado, impacto no P&L e motivo. O indicador de risco de cinco níveis avisa previamente para ADL, e notificações push podem ser ativadas para classificações de risco elevado.

Após o evento, todas as ações ADL são registadas no histórico de negociação como operações especiais, e abrem-se automaticamente pedidos de assistência para eventuais disputas dos utilizadores. Estas notificações são obrigatórias e não podem ser desativadas.

Comparação dos Mecanismos-Chave

A Hyperliquid executa o ADL por smart contracts on-chain, garantindo total descentralização; a Binance depende de um motor de risco centralizado e servidores próprios. O maior contraste reside na transparência: o processo da Hyperliquid é totalmente verificável e auditável on-chain por todos. A Binance, apesar de divulgar a fórmula de classificação, mantém os detalhes de execução opacos—um processo parcialmente opaco.

Por exemplo, durante o crash de 11 de outubro, a Hyperliquid ativou o ADL e o fundador Jeff Yan confirmou 100% de uptime e zero dívida incobrável, publicando todos os dados de liquidação. A comunidade considerou esta transparência exemplar. Os utilizadores referiram que, mesmo sendo o ADL da Hyperliquid “indiscriminado”, é pelo menos honesto, ao contrário das plataformas centralizadas que podem ocultar informações críticas.

O funcionamento de “caixa negra” das exchanges centralizadas alimenta o ceticismo. Durante o evento de 11 de outubro, utilizadores acusaram a Binance de “acordos não-ADL” com grandes clientes, transferindo riscos ADL para utilizadores comuns—perdendo neutralidade. Alguns traders acreditam que os livros de ordens centralizados podem ser fabricados, permitindo às plataformas explorar preços de liquidação e subnotificar liquidações restringindo o acesso à API.

Em termos de algoritmos de classificação: a Hyperliquid utiliza preço de marca ÷ preço de entrada × posição nocional ÷ valor da conta. A Binance usa percentagem de P&L × alavancagem efetiva para posições lucrativas e percentagem de P&L ÷ alavancagem efetiva para posições em perda.

As estruturas dos fundos de garantia diferem: o pool comunitário HLP da Hyperliquid detém cerca de 3,5 mil milhões $ em sub-cofres independentes. A Binance utiliza fundos de garantia separados para cada contrato, financiados por taxas; contratos principais como BTC USDT têm milhões de dólares.

Quanto a gatilhos: a Hyperliquid ativa ADL quando o valor da conta ≤ 0, após falhar a liquidação padrão e a tomada de conta pelo HLP. A Binance ativa ADL quando o fundo de garantia não cobre perdas de insolvência—sem percentagem fixa.

Estrutura de taxas: a Hyperliquid não cobra taxas de liquidação para potenciar liquidez; a Binance cobra 0,015% criador e 0,04% tomador para alimentar o fundo de garantia. Em termos de alertas de risco, a interface da Hyperliquid mostra pontuações ADL on-chain em tempo real; a Binance apresenta um indicador de risco de cinco barras atualizado em tempo real.

Intervenção manual: a Hyperliquid praticamente não permite intervenção manual, exceto em votos de emergência por validadores (ex.: incidente do token JELLY). A Binance não reconhece oficialmente, mas subsistem alegações de “acordos não-ADL” especiais para clientes VIP.

A verificabilidade dos dados é a maior diferença: a Hyperliquid é auditável on-chain, com acesso público ao explorador de blocos; os dados da Binance são auto-reportados, sem validação externa independente. Em termos de velocidade, a Hyperliquid atinge latência sub-segundo por consenso HyperBFT (100 000 TPS de capacidade teórica); o sistema centralizado da Binance é quase instantâneo, embora possa atrasar sob carga elevada.

Quanto à raridade: a Hyperliquid desenhou propositadamente o ADL para ser excecionalmente raro, com o primeiro ADL de conta completa só após dois anos, e limites de posição mais profundidade do livro de ordens minimizam o risco de ADL. O ADL da Binance é uma ferramenta padrão de gestão de risco, com menos de 0,1% das liquidações históricas a originarem ADL.

Em síntese, estes modelos refletem filosofias opostas: a Hyperliquid impõe transparência estrutural pela arquitetura técnica, eliminando fraudes; a Binance valoriza rapidez e eficiência, confiando no controlo centralizado e na confiança dos utilizadores. Em condições de mercado habituais, estas diferenças podem ser subtis, mas em eventos extremos—como o de 11 de outubro—o contraste torna-se evidente.

Declaração:

- Este artigo foi republicado de [BlockBeats] e os direitos de autor pertencem ao autor original [律动小工]. Caso tenha alguma questão relativa a esta republicação, contacte a equipa Gate Learn para tratamento célere de acordo com os nossos procedimentos.

- Aviso legal: As opiniões e pontos de vista expressos neste texto são da exclusiva responsabilidade do autor e não constituem aconselhamento de investimento.

- Outras versões linguísticas são traduzidas pela equipa Gate Learn e não podem ser copiadas, distribuídas ou plagiadas sem atribuição a Gate.

Artigos relacionados

Utilização de Bitcoin (BTC) em El Salvador - Análise do Estado Atual

O que é o Gate Pay?

O que é o BNB?

O que é o USDC?

O que é Coti? Tudo o que precisa saber sobre a COTI